Thống kê từ báo cáo tài chính của 29 ngân hàng đã công bố báo cáo tài chính quý II/2023 cho thấy, tổng nợ xấu nội bảng cuối tháng 6/2023 đã lên đến hơn 218.000 tỷ đồng, tăng 33% so với hồi đầu năm. Đặc biệt, xu hướng nợ xấu tăng trên diện rộng, với 27/29 ngân hàng được thống kê ghi nhận nợ xấu nội bảng tăng, trong đó gần một nửa số ngân hàng báo cáo nợ xấu tăng gấp rưỡi.

Chỉ có 2 ngân hàng là SHB và Kienlongbank báo cáo số dư nợ xấu nội bảng giảm trong nửa đầu năm, lần lượt giảm 3,4% và 7%.

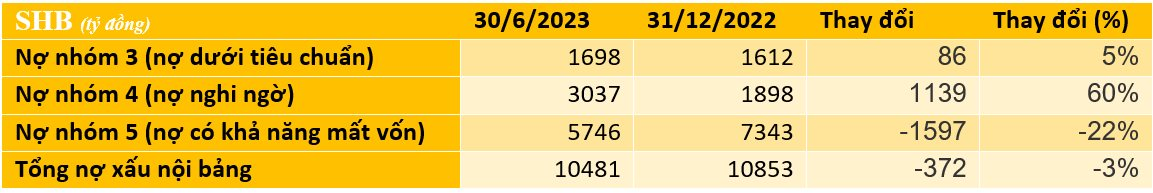

SHB: Nợ có khả năng mất vốn giảm mạnh, tăng cường trích lập chi phí dự phòng

Cụ thể tại SHB, nợ xấu nội bảng của ngân hàng cuối tháng 6/2023 ở mức 10.481 tỷ đồng, giảm 372 tỷ đồng so với cuối năm 2022. Trong đó, nợ nhóm 5 (nợ có khả năng mất vốn) giảm mạnh (giảm gần 1.600 tỷ, -21,6%) xuống còn 5.745 tỷ đồng. Hiện nợ có khả năng mất vốn chỉ còn chiếm tỷ trọng 55% trong tổng nợ xấu, so với mức 68% hồi đầu năm.

Nợ nhóm 3 (nợ dưới tiêu chuẩn), nợ nhóm 4 (nợ nghi ngờ) tăng lần lượt 5,3% và 60% lên 1.698 tỷ đồng và 3.037 tỷ đồng. Trên thực tế đây cũng là xu hướng chung tại đa số ngân hàng thời gian gần đây, ghi nhận nợ nhóm 3, nhóm 4 tăng lên, một phần do ảnh hưởng từ phân loại nợ theo CIC. Cụ thể, theo quy định tại Điều 8 Thông tư số 11/2021/TT-NHNN, nếu khách hàng có quan hệ tín dụng với nhiều tổ chức tín dụng mà có một tổ chức tín dụng phân loại ở nhóm nợ cần chú ý/nợ xấu thì các tổ chức tín dụng khác phải phân loại nợ theo nhóm nợ có rủi ro cao nhất đó, kể cả khách hàng thực tế không có quá hạn. Tổ chức tín dụng cũng có thể phân loại nợ cần chú ý, nợ xấu nếu có cơ sở xác định năng lực tài chính của khách hàng bị suy giảm, vi phạm mục đích sử dụng vốn,…

Tỷ lệ nợ xấu/dư nợ cho vay của SHB giảm từ 2,81% hồi đầu năm xuống còn 2,57% vào cuối tháng 6. Tỷ lệ bao phủ nợ xấu cải thiện từ 65% lên 69%. SHB tăng khá mạnh chi phí dự phòng rủi ro trong 6 tháng (tăng 78,5% so với cùng kỳ) lên 2.912 tỷ đồng.

SHB cũng ghi nhận kết quả kinh doanh khá tích cực với lợi nhuận trước thuế 6 tháng đầu năm 2023 đạt 6.073 tỷ đồng, tăng 5,1% so với cùng kỳ. Thu nhập từ góp vốn, mua cổ phần của SHB tăng đột biến, đạt hơn 676 tỷ đồng, so với hơn 2 tỷ đồng của cùng kỳ năm ngoái. Khoản thu đột biến đến từ việc SHB thoái xong 50% vốn tại SHBFinance.

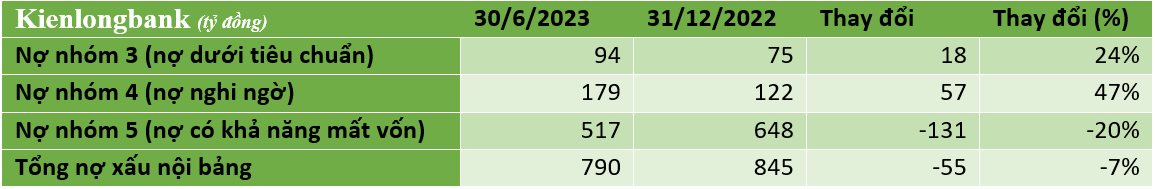

Kienlongbank: Nợ xấu giảm gần 7% do nợ có khả năng mất vốn giảm mạnh

Tương tự SHB, việc nợ có khả năng mất vốn giảm mạnh đã giúp tổng nợ xấu nội bảng của Kienlongbank cải thiện trong 6 tháng đầu năm, giảm 55 tỷ đồng xuống còn 790 tỷ, tương đương giảm 6,5%. Trong đó, nợ có khả năng mất vốn giảm hơn 130 tỷ (-20%) xuống 517 tỷ đồng. Nợ nhóm 3 và nợ nhóm 4 tăng lần lượt 24% và 47% lên 93 tỷ và 179 tỷ đồng.

Tỷ lệ nợ xấu/dư nợ cho vay của Kienlongbank giảm từ 1,89% hồi đầu năm xuống 1,65%. Tỷ lệ bao phủ nợ xấu cải thiện từ 68% lên 73%.

Về kết quả kinh doanh, lợi nhuận trước thuế Kienlongbank hợp nhất đạt 402 tỷ đồng, tăng 15,4% so với cùng kỳ và hoàn thành 58% chỉ tiêu kế hoạch cả năm.

Trong 27 ngân hàng còn lại, những ngân hàng ghi nhận nợ xấu nội bảng tăng nhẹ nhất là VietinBank (+10%), Saigonbank (+11%), PGBank (+13%).

Chẳng hạn, tại VietinBank, nợ xấu cuối tháng 6 ở mức 17.309 tỷ đồng, tăng 1.508 tỷ đồng, tương đương tăng 9,5% so với đầu năm. Nguyên nhân chủ yếu do nợ nhóm 3 và nợ nhóm 4 tăng lên. Trong khi đó, nợ nhóm 5 diễn biến tích cực, giảm 825 tỷ đồng (tương đương giảm 13,2%) xuống 5.409 tỷ đồng. Hiện tỷ trọng của nợ nhóm 5 chỉ còn 31% trong tổng nợ xấu, thấp hơn mức 39% hồi đầu năm. Tỷ lệ nợ xấu/dư nợ cho vay của VietinBank tăng nhẹ từ 1,24% lên 1,27%. Tỷ lệ bao phủ nợ xấu ở mức 169%.

Tại Saigonbank, nợ xấu tăng 43 tỷ đồng, tương đương tăng 11% lên 441 tỷ đồng, chiếm 2,3% trong tổng dư nợ cho vay của ngân hàng. Tỷ lệ bao phủ nợ xấu ở mức 44%.

Trên thực tế, việc nợ xấu tăng ở hầu hết các ngân hàng trong nửa đầu năm cũng đã được giới phân tích dự báo từ trước do tình hình kinh tế còn nhiều khó khăn, dẫn đến khả năng trả nợ của nhiều khách hàng bị suy giảm. Trước diễn biến kinh tế thế giới, tình hình phát triển kinh tế xã hội trong nước còn khó khăn, thách thức tác động tới hoạt động sản xuất, kinh doanh của các doanh nghiệp, người dân, ngày 23/4, Ngân hàng Nhà nước đã ban hành Thông tư số 02/2023/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn. Thông tư này có hiệu lực từ ngày 24/4 đến hết ngày 30/6/2024, được kỳ vọng sẽ giúp ngân hàng cũng như người đi vay dễ thở hơn trong giai đoạn này, tuy nhiên việc nợ xấu tăng lên là điều khó tránh khỏi.