Khi đã trở thành tập đoàn tiêu dùng hàng đầu Việt Nam, Tập đoàn Masan (MSN) của tỷ phú Nguyễn Đăng Quang tuyên bố chiến lược “Go Global”, đưa Masan Consumer (Mã chứng khoán: MCH) ra quốc tế với mục tiêu hướng đến 10-20% doanh thu đến từ thị trường 8 tỷ dân.

Đi ra nước ngoài là con đường tất yếu để mở rộng không gian phát triển, gia tăng giá trị thương hiệu và nếu thành công, giá trị doanh nghiệp sẽ được nâng lên “sân chơi vốn hóa” của các tập đoàn quốc tế.

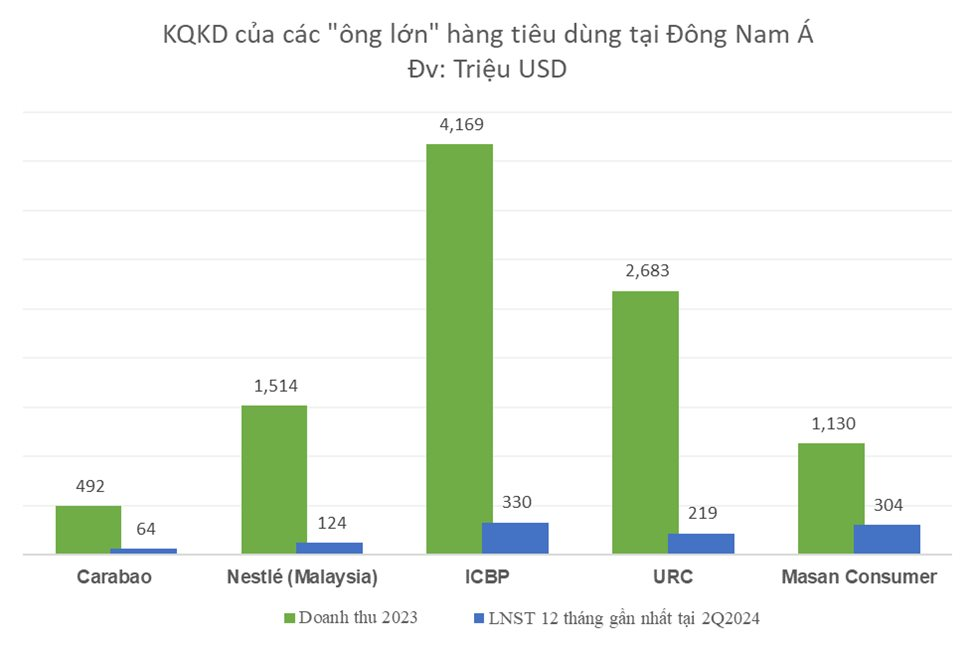

Tại khu vực Đông Nam Á, Masan Consumer có thể so sánh với những tên tuổi lớn trong ngành FMCG như Tập đoàn Carabao (Thái Lan, niêm yết trên SET với mã chứng khoán CBG), Nestle (Malaysia) Berhad, PT Indofood CBP Sukses Makmur (ICBP, Indonesia) và Universal Robina Corporation (URC, Philippines).

Tình hình các “ông lớn” hàng tiêu dùng tại Đông Nam Á

Tập đoàn Carabao nổi tiếng với sản phẩm chủ lực là nước tăng lực mang thương hiệu "Carabao Dang". Theo dữ liệu của Nielsen Report, xét về sản lượng hãng đồ uống này nắm giữ hơn 20% thị phần nước tăng lực Thái Lan. Hiện Carabao đang hoạt động kinh doanh ở khoảng 42 nước, bao gồm Việt Nam.

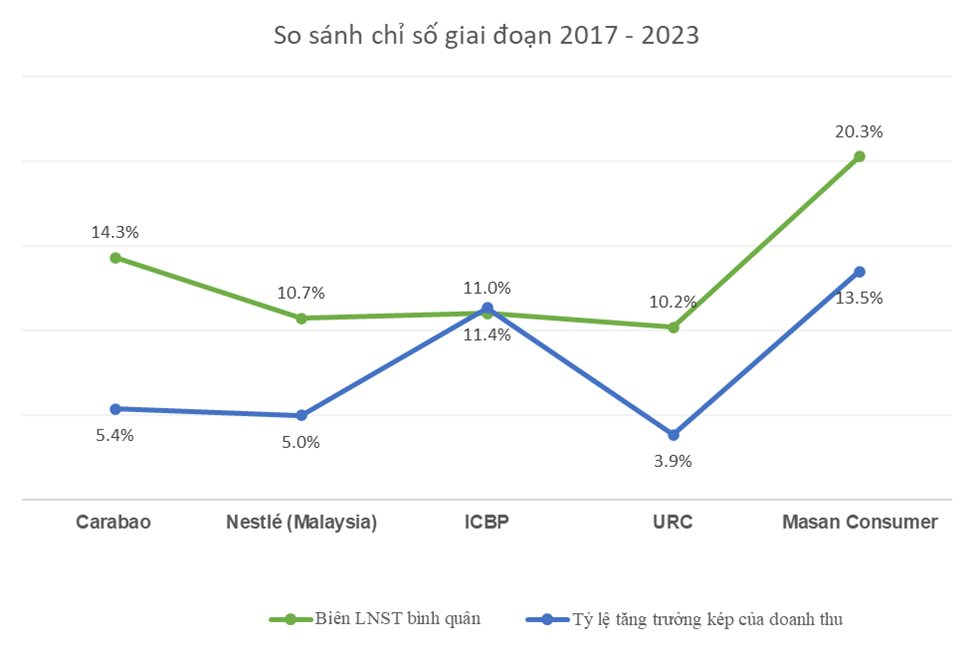

Doanh thu của Carabao tăng trưởng liên tục từ 2017 đến 2022 và giảm nhẹ vào năm 2023 (đạt 492 triệu USD), ghi nhận tỷ lệ tăng trưởng kép 5% cho giai đoạn này.

Nestle (Malaysia) Berhad đã có lịch sử kinh doanh tại Malaysia hơn 1 thế kỷ với danh mục sản phẩm đồ uống, sữa, thực phẩm dinh dưỡng, bánh kẹo… Các thương hiệu nổi tiếng nhất của họ là Nescafé, KitKat, Nespresso, Maggi, Toll House và Milo. Nestle (Malaysia) Berhad đạt tỷ lệ tăng trưởng kép 5% của doanh thu trong 6 năm qua và đạt 1.514 triệu USD vào năm 2023.

PT Indofood CBP Sukses Makmur (ICBP) của Indonesia sở hữu danh mục hàng tiêu dùng đa dạng từ mì, sữa, đồ ăn nhẹ, thực phẩm dinh dưỡng, đồ uống… nhưng được biết đến nhiều nhất với thương hiệu Mỳ tôm Indomie. Có hơn 20 cơ sở sản xuất mì ăn liền tại Malaysia, Trung Đông, Châu Phi và Đông Nam Âu, ICBP là một trong những nhà sản xuất mì ăn liền lớn nhất thế giới.

Doanh thu của ICBP đã tăng trưởng không ngừng từ năm 2017 đến 2023 với tỷ lệ tăng trưởng kép 11%. Đây là doanh nghiệp có doanh thu lớn nhất trong nhóm 5 công ty nói trên với 4.168 triệu USD trong năm 2023.

Anthoni Salim – Chủ tịch của ICBP, cũng là Chủ tịch HĐQT của Tập đoàn mẹ Salim Group – một tập đoàn đầu tư vào thực phẩm, bán lẻ, ngân hàng, viễn thông và năng lượng. Theo bảng xếp hạng tỷ phú của Forbes, gia đình ông Anthoni Salim nắm giữ khối tài sản hơn 10 tỷ USD, thuộc nhóm 50 người giàu nhất Indonesia.

Universal Robina Corporation (URC) thuộc tập đoàn JG Summit – với lịch sử 50 năm – đã trở thành một trong những công ty sản xuất thực phẩm và hàng tiêu dùng có thương hiệu lớn nhất tại Philippines. Sản phẩm nổi tiếng của họ là Trà C2, Nước tăng lực Rồng Đỏ và đồ ăn nhẹ mang thương hiệu Jack 'n Jill.

JG Summit và URC được sáng lập bởi cố doanh nhân John Gokongwei Jr. Hiện nay, người con trai duy nhất của ông là Lance Gokongwei giữ vị trí Chủ tịch kiêm Tổng giám đốc. Theo bảng xếp hạng Forbes, Lance Gokongwei có tài sản trên 1,1 tỷ USD. Tại Việt Nam, URC đã hoạt động 20 năm.

Báo cáo tài chính cho biết, URC đạt 2.683 triệu USD doanh thu trong năm 2023, ghi nhận tỷ lệ tăng trưởng kép 6 năm từ 2017 là 4%.

Về phía Masan Consumer, hiện có 5 thương hiệu có doanh thu 150-250 triệu USD gồm Kokomi, Omachi, Chinsu, Nam Ngư và Wakeup 24/7, đóng góp khoảng 80% tổng doanh thu công ty.

“Mục tiêu chiến lược của Masan Consumer là sở hữu 6 thương hiệu tỷ USD, cao cấp hóa sản phẩm và mở rộng phạm vi sản phẩm cho từng thương hiệu, mở rộng thị trường có thể tiếp cận từ 100 triệu người tiêu dùng tại Việt Nam lên 8 tỷ người trên toàn cầu” , ông Trương Công Thắng - Tổng Giám đốc Masan Consumer cho biết.

Doanh nghiệp Việt “so găng”

Đặt lên bàn cân, Masan Consumer của tỷ phú Nguyễn Đăng Quang đạt tỷ lệ tăng trưởng kép của doanh thu giai đoạn 6 năm qua là 13,5% - tức gấp đôi tỷ lệ bình quân của 4 “ông lớn” quốc tế. Biên lợi nhuận bình quân trong 5 năm qua đạt 20,3% - cũng là mức cao gần gấp đôi bình quân các doanh nghiệp nước ngoài.

Trong một báo cáo phân tích của CTCK SSI, các chuyên gia đánh giá, CAGR doanh thu thuần và lợi nhuận ròng của Masan Consumer liên tục vượt trội so với các công ty F&B niêm yết. SSI cho rằng những kết quả nổi bật này là nhờ việc nghiên cứu nội bộ để liên tục đổi mới và nâng cấp sản phẩm, nhu cầu ổn định và mức tăng thị phần vững chắc. SSI dự báo lợi nhuận sau thuế của Masan Consumer là 8.300 tỷ đồng.

Trong tháng 8 vừa qua, chứng khoán HSC cũng có cập nhật phân tích về Masan Consumer. Cụ thể, các nhà phân tích của HSC đánh giá Masan Consumer là công ty số 1 về Việt Nam về gia vị và số 2 về thực phẩm tiện lợi. Trong khu vực, MCH là một trong những công ty hiệu quả nhất.

HSC dự báo lợi nhuận thuần tăng trưởng với tốc độ CAGR 3 năm đạt 10%; các động lực chính gồm nhu cầu nói chung ngày càng tăng, sản phẩm đổi mới và “chiến lược cao cấp hóa” (dẫn dắt tăng thị phần), và biên lợi nhuận tốt hơn (nhờ hiệu quả hoạt động). HSC đưa ra con số lợi nhuận dự báo cho trong năm 2025 là gần 8.500 tỷ đồng

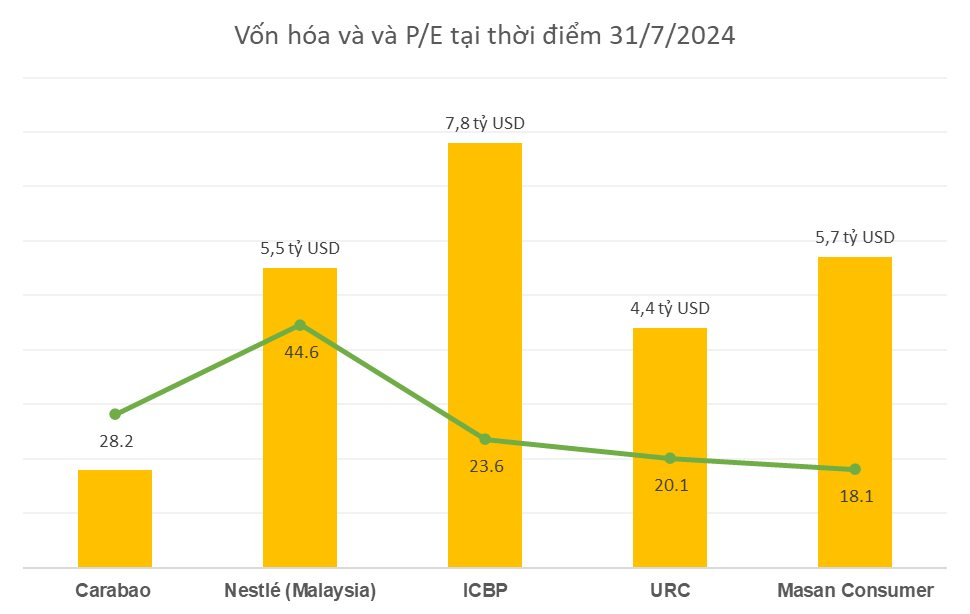

Tại thời điểm 31/7/2024 , Masan Consumer có giá trị vốn hóa thị trường đạt 5,7 tỷ USD tương đương Nestle (Malaysia) Berhad và chỉ thấp hơn con số 7,8 tỷ USD của ICBP. Tuy nhiên, chỉ số P/E của Masan Consummer là 18,1 lần, thấp hơn nhiều so với con số 29 lần là mức P/E trung bình của 4 doanh nghiệp nói trên.

Theo đó, Masan Consumer đang tăng trưởng gấp đôi về mặt doanh thu, có biên lợi nhuận bình quân trong 5 năm gấp đôi so với các doanh nghiệp cùng ngành, đồng hạng về quy mô và vị thế trên thị trường nhưng lại giao dịch ở hệ số P/E bằng 1/2 các công ty này.

Điều đó có nghĩa là Masan Consumer có giá trị vốn hóa "rẻ" so với các doanh nghiệp được đưa ra so sánh. Nếu dựa trên con số LNST được dự báo bởi SSI và HCS vào khoảng 8.300 đến 8.500 tỷ đồng và Masan Consumer được giao dịch ở hệ số P/E là 29-30 lần, mức tương đồng với trung bình P/E của các doanh nghiệp kể trên, thì định giá của “Ông lớn tiêu dùng” Việt này là vào khoảng 250.000 tỷ đồng (~10 tỷ USD).