Mới đây, CTCP Tập đoàn Masan (Masan Group, mã chứng khoán: MSN) vừa công bố, Bain Capital – Quỹ đầu tư tư nhân hàng đầu thế giới với tổng tài sản quản lý xấp xỉ 180 tỷ USD đã dẫn đầu nhóm đầu tư,cam kếtđầu tư ít nhất 200 triệu USD bằng vốn cổ phần vào Masan Group.

Cụ thể giao dịch này là khoản đầu tư vốn cổ phần dưới hình thức Cổ phần ưu đãi cổ tức có thể chuyển đổi (Convertible Dividend Preference Share- CDPS) được phát hành với giá 85.000 VND/cổ phần và có thể chuyển đổi thành cổ phần phổ thông với tỷ lệ 1:1.

Mức cổ tức cố định của mỗi CDPS là 0% trong vòng 5 năm đầu tiên kể từ ngày phát hành. Kể từ sau năm thứ 6 trở đi, mức cổ tức cố định của mỗi CDPS lên đến 10%/năm. Ủy quyền cho Hội đồng Quản trị quyết định tỷ lệ chia cổ tức cố định cụ thể và thời điểm thanh toán.

Phản ứng tích cực từ thông tin trên, kết thúc phiên giao dịch ngày 2/10, cổ phiếu MSN đã tăng 1,44% lên 77.400 đồng/cp. Trong 1 tuần qua, thị giá mã này cũng đã tăng 10,1% trong khi VN-Index đã giảm 37 điểm trong quãng thời gian nói trên.

Thực tế từ đầu năm đến nay, bức tranh chung của ngành bán lẻ - tiêu dùng là khó khăn. Kinh tế suy thoái, thu nhập giảm khiến người dân buộc phải thắt lưng buộc bụng, nhóm công ty bán lẻ tiêu dùng đối mặt với triển vọng tăng trưởng thấp hoặc thậm chí giảm mạnh. Từ đó, các cổ phiếu trong nhóm này cũng kém hấp dẫn hơn trong mắt các nhà đầu tư.

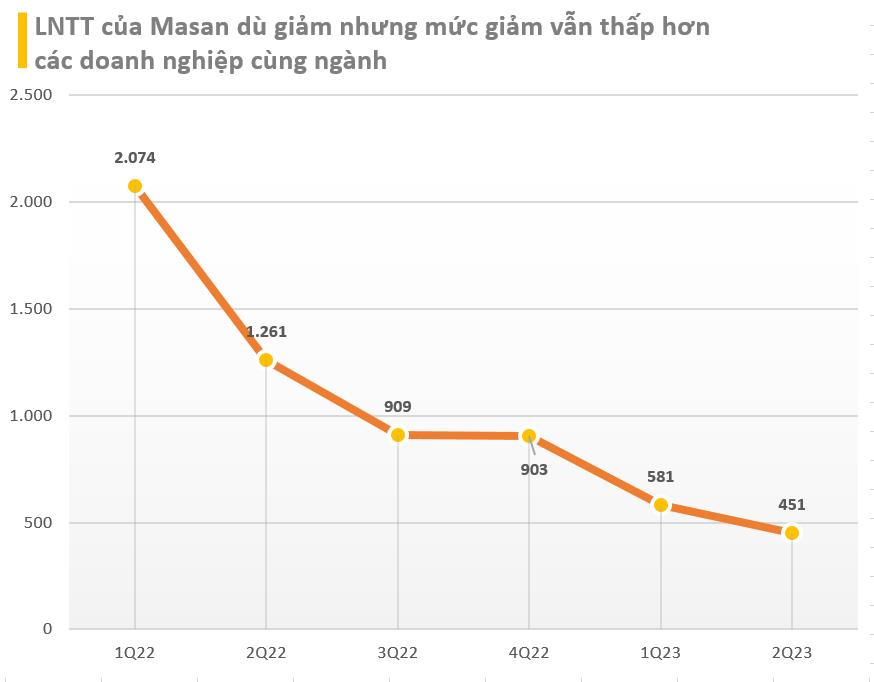

Chịu ảnh hưởng lớn bởi thị trường, bản thân kết quả kinh doanh của Masan Group cũng phần nào bị tác động. Tuy nhiên, trong khi nhiều công ty trong ngành giảm 70%-90% lợi nhuận thậm chí báo lỗ thì mức giảm của tập đoàn này không lớn bằng. Masan Group thuộc một trong số ít những công ty trên sàn chứng khoán báo lãi trăm tỷ.

Với thương vụ mới với Bain Capital và các nhà đầu tư tiềm năng, Masan ghi thêm điểm trong mắt cổ đông, nhà đầu tư khi hoàn thành được lời hứa tại ĐHĐCĐ thường niên 2023, đó là tìm kiếm nguồn vốn mới, giảm đòn bẩy tài chính.

Đồng thời, nó cũng cho thấy niềm tin của các tổ chức quốc tế với ngành bán lẻ Việt Nam nói chung và với Masan nói riêng - một trong những thương hiệu uy tín nhất tại Việt Nam với khả năng dự đoán xu hướng tiêu dùng và đáp ứng những nhu cầu này với những sản phẩm mang sáng tạo đột phá.

Và do đó, nhìn về dài hạn, cổ phiếu MSN của Masan Group vẫn còn nhiều dư địa tăng trưởng. Sử dụng phương pháp SOTP (sum-of-the-parts), J.P Morgan – một trong những ngân hàng nổi tiếng trên thế giới định giá MSN với mức 102.000 đồng/cổ phiếu, cao hơn nhiều so với thị giá hiện tại.

SOTP là phương pháp xác định giá trị công ty trong đó mỗi công ty con của công ty hoặc bộ phận kinh doanh của nó được định giá riêng biệt và sau đó tất cả chúng được cộng lại với nhau để tạo ra tổng giá trị của công ty.

Theo báo cáo, J.P Morgan đánh giá cao nỗ lực của MSN về kế hoạch thúc đẩy tăng trưởng thông qua các chiến lược khác nhau ở các giai đoạn chu kỳ kinh doanh.

Đối với danh mục hàng tiêu dùng, công ty quản lý khả năng sinh lời tương đối ổn định bằng cách cân bằng việc cải tiến lợi nhuận ở các phân khúc trưởng thành, song song đó là đầu tư vào mở rộng danh mục và tung ra sản phẩm mới.

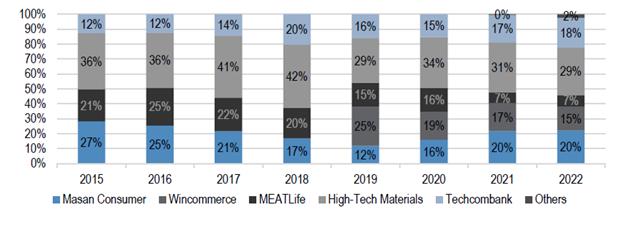

Cơ cấu tài sản của Masan Group

Đối với các công ty thành viên như Masan MEATLife và WinCommerce, công ty ưu tiên thúc đẩy doanh thu thay vì lợi nhuận (ví dụ: công ty giảm giá các sản phẩm thịt để tăng thị phần) trong thời gian ngắn. Cải thiện doanh thu theo thời gian sẽ thúc đẩy lợi nhuận cao hơn thông qua quy mô kinh tế (cải thiện chi phí) trong tương lai.

Những nỗ lực phân bổ vốn gần đây của Masan Group nhằm định hướng rõ ràng hơn việc trở thành một công ty đặt người tiêu dùng làm trọng tâm.

Thông qua việc M&A mảng kinh doanh liên quan đến người tiêu dùng và thoái vốn khỏi mảng kinh doanh thức ăn chăn nuôi vào năm 2021, các dự án, tài sản liên quan đến hệ sinh thái người tiêu dùng của công ty đã tăng từ xấp xỉ 30% năm 2015 lên 44% vào năm 2022.

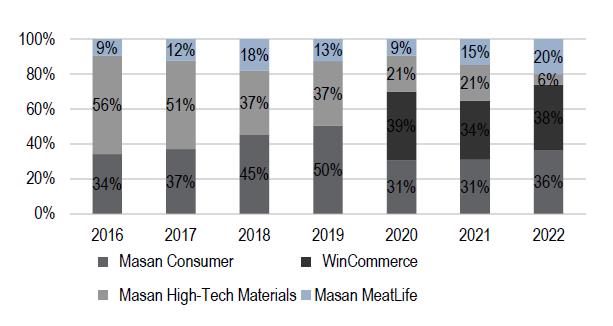

Từ góc nhìn doanh thu, phân khúc kinh doanh liên quan đến người tiêu dùng đã tăng từ 43% năm 2015 lên 94% doanh thu vào năm 2022.

Cơ cấu doanh thu của Masan Group

Kể từ khi tiếp quản mảng kinh doanh từ Vingroup vào năm 2019, Masan Group đã tăng thị phần 7% trong lĩnh vực bán lẻ thương mại hiện đại và cải thiện tăng trưởng biên lợi nhuận EBITDA lên 10%.

Ngoài ra, J.P Morgan cho rằng việc bổ sung mảng kinh doanh bán lẻ của WinCommerce đã hoàn thiện kênh phân phối cho sản phẩm của Masan Consumer. Sự kết hợp giữa sản xuất sản phẩm của Masan Consumer và kênh phân phối sản phẩm của WinCommerce là rất hiệu quả.

Minh chứng cho điều này, J.P Morgan đưa ra ví dụ về việc Berli Jucker (BJC TB) mua lại BigC (BIGC TB): "Sau khi mua lại, chúng tôi đã thấy sự cải thiện ấn tượng của hiệu suất kinh doanh hàng tiêu dùng của BJC, với việc cải thiện thị phần trong danh mục sản phẩm chính, và doanh số cùng lợi nhuận cao hơn của các thương hiệu riêng của BJC".

Từ quý 2/2023, những điểm sáng của vĩ mô như ngân hàng nhà nước hạ lãi suất, giảm thuế VAT, các gói hỗ trợ lãi suất cho doanh nghiệp sản xuất đã được triển khai, hứa hẹn đem lại các kết quả kinh doanh tích cực của doanh nghiệp Việt Nam nói chung và Masan nói riêng. Đây cũng sẽ là chất xúc tác tích cực cho dự báo của J.P Morgan về cổ phiếu MSN.