Dù nền lãi suất suy giảm đáng kề, song tiền gửi ngân hàng lại diễn biến ngược chiều, liên tục tăng cao kỷ lục. Ảnh: TRỌNG HIẾU

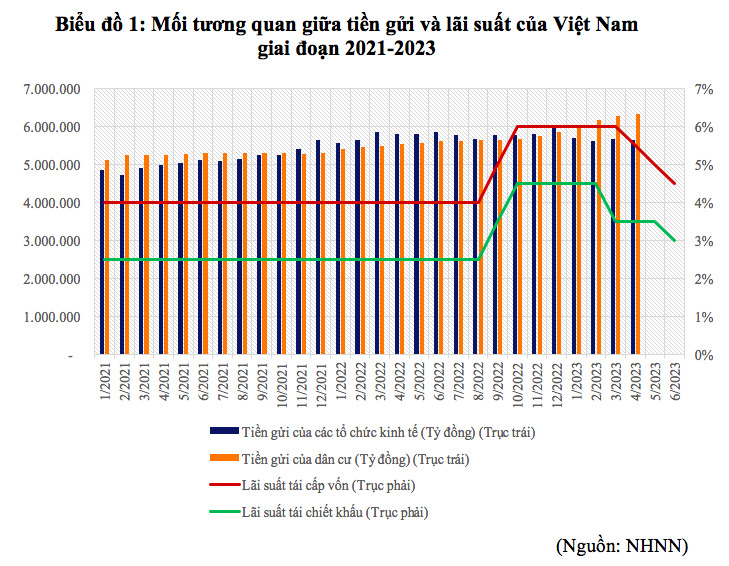

Theo số liệu mới nhất vừa được Ngân hàng Nhà nước Việt Nam (NHNN) công bố, tính đến cuối tháng 4/2023, tiền gửi của dân cư vào hệ thống ngân hàng đạt 6.332.843 tỷ đồng, mức cao nhất từ trước đến nay.

Cụ thể, tiền gửi của dân cư vào hệ thống ngân hàng duy trì xu hướng tăng liên tục kể từ tháng 11 năm 2021. So với cuối năm 2022, tỉ lệ tiền gửi của dân cư tại thời điểm cuối tháng 4 vào ngân hàng tăng gần 8%, tương ứng với 467.086 tỷ đồng. Còn so với cuối tháng 3/2023 và cùng kỳ năm ngoái, tiền tiết kiệm được dân cư gửi thêm lần lượt là 52.028 tỷ đồng và 800.755 tỷ đồng.

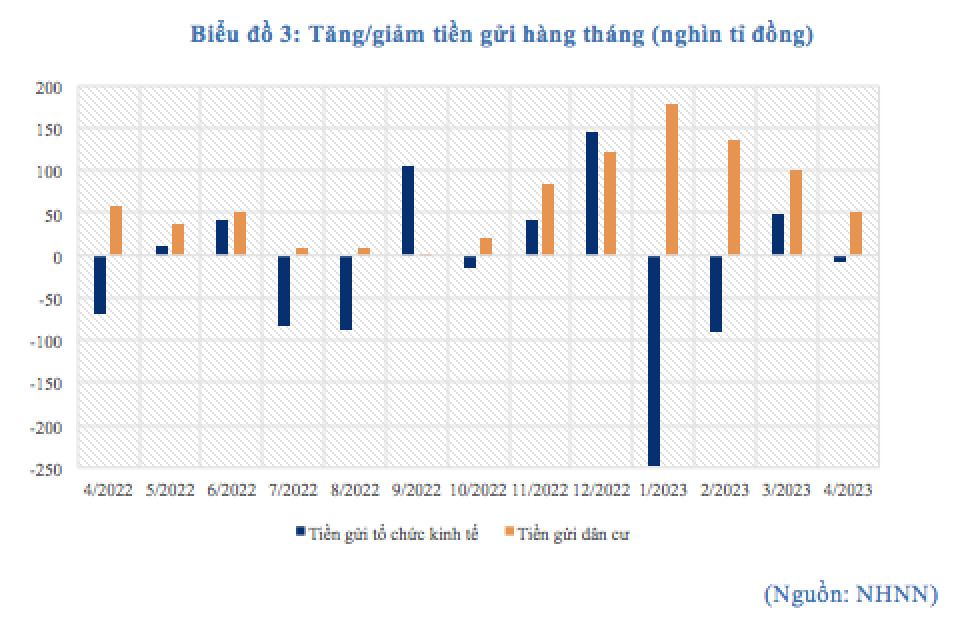

Ngược với đà tăng trưởng của tiền gửi của dân cư, tiền gửi của tổ chức kinh tế lại ghi nhận có sự suy giảm. Tính đến cuối tháng 4/2023, tiền gửi của các tổ chức kinh tế đạt 5.654.914 tỷ đồng, giảm gần 300.000 tỷ đồng so với cuối năm ngoái.

Trong bối cảnh NHNN đã có 04 lần điều chỉnh giảm lãi suất từ đầu năm đến nay nhưng lượng tiền gửi của dân cư vào hệ thống ngân hàng vẫn duy trì mức tăng cao, kết hợp với việc tăng trưởng tín dụng đang nằm ở mức thấp dấy lên một số lo ngại về khả năng hấp thụ vốn của nền kinh tế cũng như những tác động tiêu cực đến hệ thống ngân hàng.

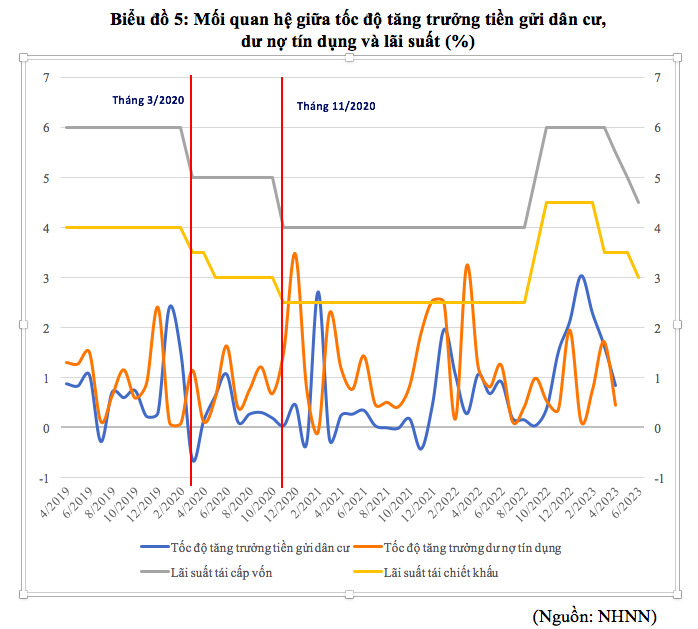

Tuy nhiên, bằng chứng từ quá khứ cho thấy việc chính sách điều chỉnh giảm lãi suất của NHNN sẽ cần có thời gian để ngấm vào nền kinh tế. Cụ thể, chính sách cắt giảm lãi suất sẽ khiến lượng tiền gửi của dân cư vào hệ thống ngân hàng có xu hướng giảm sau khoảng thời gian từ 1-2 tháng và tác động tích cực đến tăng trưởng tín dụng sau khoảng từ 3-4 tháng.

Tiền gửi ngân hàng cao kỷ lục có tác động như thế nào trong bối cảnh lãi suất liên tục hạ nhiệt?

Điểm đầu tiên và dễ nhận thấy nhất khi lượng tiền gửi vào hệ thống ngân hàng tăng cao đó là sự gia tăng chi phí lãi vay của các ngân hàng thương mại (NHTM). Sau cuộc đua "phá đỉnh" lãi suất huy động cuối năm 2022, các NHTM hiện đang nắm giữ một lượng vốn lớn với giá cao, trong khi vẫn phải liên tục giảm lãi suất cho vay nhằm hỗ trợ các doanh nghiệp phục hồi sau đại dịch COVID-19.

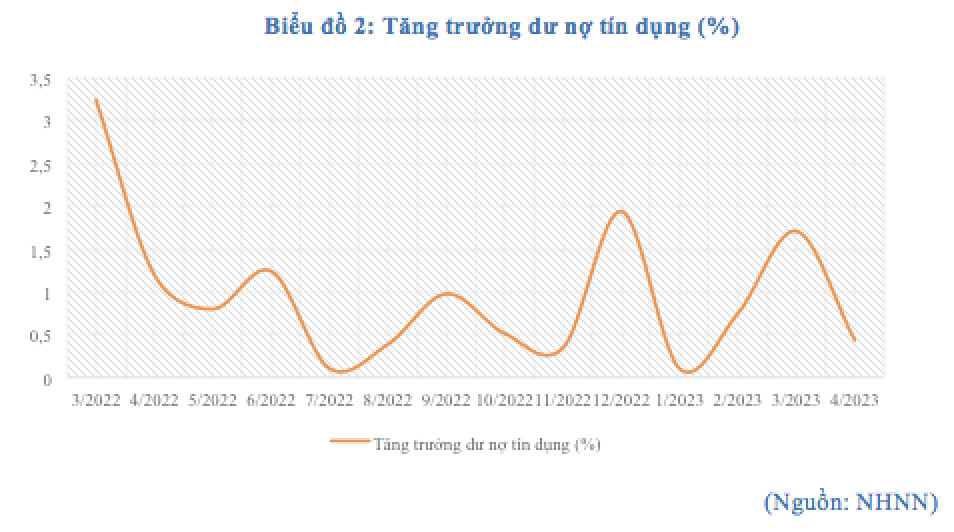

Không chỉ vậy, việc lượng tiền gửi của dân cư tăng cao trong khi tốc độ tăng trưởng tín dụng (theo tháng) của hệ thống ngân hàng vẫn đang nằm ở vùng thấp trong vòng một năm trở lại đây khiến các NHTM đối mặt với rủi ro suy giảm lợi nhuận.

Việc tăng trưởng tín dụng thấp trong khoảng thời gian qua được lý giải một phần do khả năng hấp thụ yếu của nền kinh tế. Mặc dù NHNN Việt Nam đã có 04 lần điều chỉnh giảm lãi suất từ đầu năm 2023 đến nay nhưng nhu cầu vay vốn đầu tư, mở rộng hoạt động sản xuất kinh doanh của các doanh nghiệp trong nước vẫn đang ở mức thấp, trong bối cảnh các doanh nghiệp vẫn đang phải đối mặt với nhiều khó khăn và thách thức sau đại dịch COVID-19. Bên cạnh đó, nhu cầu tiêu dùng nội địa cũng có xu hướng giảm trong nửa đầu năm 2023.

Theo số liệu của Tổng cục Thống kê, trong 6 tháng đầu năm 2023, nhu cầu nội địa đang có dấu hiệu suy yếu khi tiêu dùng của hộ gia đình tăng khá chậm (2,68%) so với cùng kỳ năm 2022. Điều này dẫn tới nhu cầu tiêu dùng mua sắm của người dân giảm mạnh, các doanh nghiệp thiếu đơn hàng, lượng hàng tồn kho lớn, dẫn đến không có động lực vay vốn mở rộng quy mô sản xuất.

Nhìn từ phía cung, các NHTM hiện nay cũng đang gặp phải tình trạng "tiến thoái lưỡng nan" khi khó tìm được khách hàng tốt để cho vay với lãi suất thấp, trong khi các khách hàng sẵn sàng vay thì có rủi ro tín dụng cao, không đáp ứng được các tiêu chí vay vốn dẫn đến các ngân hàng còn e ngại giải ngân.

Lượng tiền gửi ngân hàng cao kỷ lục cũng cho thấy người dân vẫn ưu tiên lựa chọn gửi tiền tiết kiệm ngân hàng dù lãi suất có giảm nhằm đảm bảo an toàn, sau hàng loạt các vi phạm về phát hành trái phiếu, thao túng chứng khoán khiến người dân mất niềm tin vào thị trường vốn.

Hơn nữa, trong bối cảnh hoạt động sản xuất kinh doanh rất khó khăn, lựa chọn quay về gửi tiết kiệm ngân hàng của người dân là dễ hiểu nhằm đảm bảo nguồn vốn, chờ đợi cơ hội kinh doanh khi nền kinh tế có dấu hiệu khởi sắc hơn trong tương lai.

Đối với sự sụt giảm về tiền gửi của các tổ chức kinh tế, thông thường, các doanh nghiệp khi gửi tiền vào ngân hàng thường có xu hướng vay tiền ngược lại để kinh doanh. Khi đó, chi phí vay vốn sẽ bằng chênh lệch lãi suất vay và tiền gửi, đồng thời doanh nghiệp vẫn còn khoản tiền gửi nhất định để sử dụng khi cần thiết.

Tuy nhiên, do 6 tháng cuối năm 2022, hạn mức tín dụng của ngân hàng thương mại bị thu hẹp, lãi suất tăng, nhiều doanh nghiệp không thể vay vốn ngân hàng, phải dùng tới khoản tiền gửi để xoay vòng vốn. Điều này lý giải vì sao số dư tiền gửi của các tổ chức kinh tế, doanh nghiệp trong hệ thống ngân hàng bị sụt giảm trong thời gian gần đây.

Tổng quát lại, tiền gửi ngân hàng của dân cư cao kỷ lục trong bối cảnh lãi suất liên tục hạ nhiệt, kết hợp với việc tăng trưởng tín dụng ở mức thấp trong thời gian qua cho thấy khả năng hấp thụ của nền kinh tế đang ở mức yếu và có thể gây ra một số rủi ro cho hệ thống ngân hàng.

Đánh giá xu hướng thời gian tới

Mặc dù tiền gửi ngân hàng của dân cư đạt mức kỷ lục, tuy nhiên tốc độ tăng trưởng đang có xu hướng giảm rõ rệt trong các tháng gần đây. Tháng 1/2023 ghi nhận mức tăng trưởng cao nhất của tiền gửi dân cư với mức tăng 177.302 tỷ đồng so với tháng liền trước, nhưng mức tăng này càng ngày càng thu hẹp trong các tháng tiếp theo.

Theo đó, đến tháng 4/2023, tiền gửi dân cư chỉ còn tăng 52.028 tỷ đồng, giảm 70.6% so với tháng 1. Vì vậy, xu hướng giảm của tiền gửi dân cư vào hệ thống ngân hàng được kỳ vọng sẽ tiếp tục tiếp diễn trong thời gian tới với hai lần giảm lãi suất của NHNN Việt Nam vào tháng 5 và tháng 6/2023.

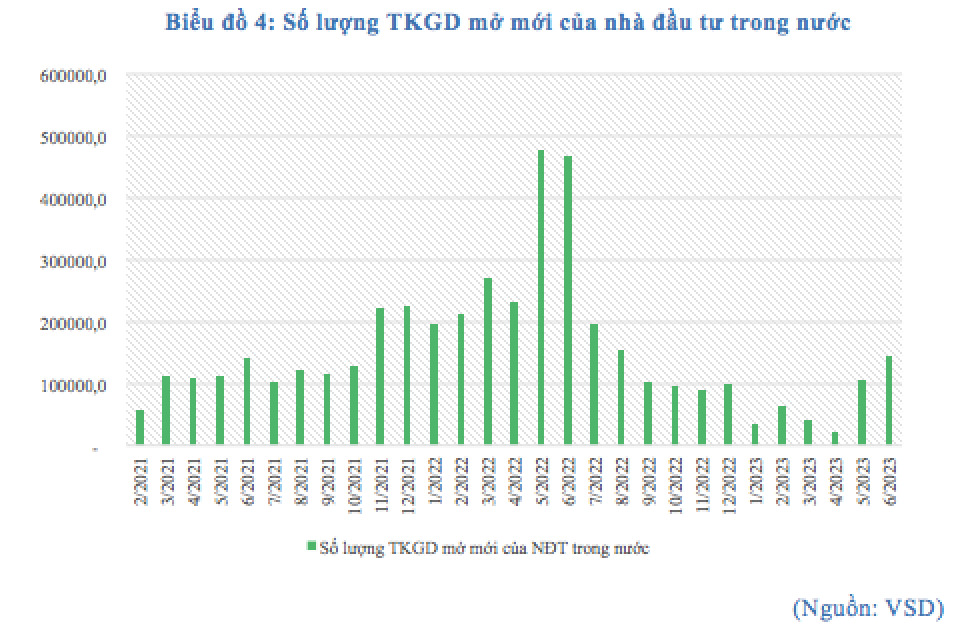

Một nguyên nhân nữa lí giải cho tốc độ tăng giảm dần của lượng tiền gửi dân cư vào hệ thống ngân hàng từ đầu năm đến nay đó là sự sôi động trở lại của thị trường chứng khoán Việt Nam sau một năm 2022 ảm đạm và tiêu cực.

Theo đó, trong nửa đầu năm 2023, chỉ số VN-Index ghi nhận mức tăng 11,22%, từ 1007,09 điểm lên 1120,18 điểm kéo theo sự gia tăng của số lượng tài khoản giao dịch (TKGD) chứng khoán mở mới của nhà đầu tư trong nước.

Theo số liệu thống kê của Trung tâm lưu ký chứng khoán Việt Nam (VSD), tính đến hết 30/6/2023, tổng số lượng TKGD trong nước đạt 7.267.165 tài khoản, trong đó số lượng TKGD của nhà đầu tư cá nhân đạt 7.251.723 tài khoản và số lượng TKGD của nhà đầu tư tổ chức là 15.442 tài khoản.

Đặc biệt, trong tháng 6/2023, số lượng TKGD của nhà đầu tư trong nước tăng mạnh 145.864 tài khoản, cao hơn gần 40% so với tháng liền trước và gấp 3 lần so với tháng 1/2023. Điều này cho thấy một lượng tiền lớn trên thị trường đang có xu hướng tìm về các kênh đầu tư có lợi suất cao hơn trong bối cảnh lãi suất liên tục giảm.

Thống kê của NHNN cho thấy, đến cuối tháng 12/2022, tổng tiền gửi tại các tổ chức tín dụng khoảng 11,82 triệu tỷ đồng, trong đó chủ yếu là tiền gửi kỳ hạn 6 tháng đến 1 năm. Với việc lãi suất huy động tại các ngân hàng thương mại giảm dần trong thời gian qua, kênh gửi tiền tiết kiệm dần kém sức hấp dẫn, có thể dẫn đến các hoạt động đáo hạn và không gia hạn thêm, từ đó thu hút dòng tiền chảy vào các kênh tài sản như chứng khoán.

Đáng chú ý, nếu khoảng thời gian gửi tiền có lãi suất cao là 2 tháng cuối năm 2022, thì với kỳ hạn 6 tháng đến 1 năm, điểm rơi đáo hạn dòng tiền sẽ bắt đầu diễn ra từ nay cho đến cuối năm 2023. Đây là dòng tiền được đánh giá mạnh mẽ nhất và thực tế nhất nhằm thúc đẩy thị trường chứng khoán trong thời gian tới.

Bên cạnh đó, quan sát lại các lần điều chỉnh giảm lãi suất của NHNN cho thấy cần có thời gian để có thể dần thẩm thấu vào nền kinh tế. Với lần giảm lãi suất vào tháng 3/2020, mặc dù tăng trưởng tiền gửi cũng tạo đáy trong tháng này nhưng tăng trưởng tín dụng phải mất thêm 1 tháng để tạo đáy trước khi phục hồi mạnh mẽ trong 6 tháng tiếp theo.

Còn đối với lần giảm lãi suất vào tháng 11/2020, tiền gửi của dân cư vào hệ thống ngân hàng vẫn tiếp tục tăng trưởng vào tháng tiếp theo trước khi suy giảm vào tháng 1/2021. Trong khi đó, tăng trưởng tín dụng trong thời gian này cũng ghi nhận mức sụt giảm đáng kể từ 3,46% vào tháng 12/2020 xuống còn -0,1% vào tháng 2/2021 trước khi quay lại tốc độ tăng trưởng dương vào tháng tiếp theo và duy trì cho đến hiện nay.

Từ đó cho thấy, chính sách cắt giảm lãi suất sẽ khiến lượng tiền gửi của dân cư vào hệ thống ngân hàng có xu hướng giảm sau khoảng thời gian từ 1-2 tháng và tác động tích cực đến tăng trưởng tín dụng sau khoảng 3-4 tháng.

Tựu trung lại, mặc dù tiền gửi ngân hàng của dân cư đạt mức cao kỷ lục, tuy nhiên tốc độ tăng trưởng đang có xu hướng giảm rõ rệt trong các tháng gần đây, kết hợp với các dữ liệu lịch sử cũng chỉ ra rằng việc điều chỉnh của chính sách tiền tệ cần có độ trễ về mặt thời gian để có thể phát huy hiệu quả, cho thấy việc tăng trưởng tín dụng thấp trong bối cảnh lãi suất giảm hiện nay hoàn toàn nằm trong dự đoán và tầm kiểm soát của Chính phủ Việt Nam.

Tuy nhiên, Việt Nam cần phải thực hiện hiệu quả hơn nữa các giải pháp nhằm tăng khả năng tiếp cận vốn tín dụng cho người dân và doanh nghiệp, nhằm tháo gỡ các khó khăn về vốn cũng như tạo động lực để thúc đẩy tăng trưởng kinh tế. Hiện NHNN đang chỉ đạo các TCTD rà soát thủ tục, hồ sơ để tăng khả năng tiếp cận tín dụng.

Theo đó, các TCTD cần tiếp tục nghiêm túc tổ chức triển khai có hiệu quả Chỉ thị 01/CT-NHNN ngày 17/01/2023 của Thống đốc NHNN về các nhiệm vụ trọng tâm của ngành ngân hàng trong năm 2023; tập trung thực hiện mạnh mẽ, quyết liệt các giải pháp thúc đẩy tăng trưởng tín dụng an toàn, hiệu quả, nâng cao chất lượng tín dụng, hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng theo chủ trương của Chính phủ, đáp ứng kịp thời nhu cầu vốn của người dân, doanh nghiệp.

Bên cạnh đó, cần tăng cường rà soát, cắt giảm thủ tục hành chính, đơn giản hóa và rút ngắn quy trình, thủ tục cho vay, đảm bảo tuân thủ quy định của pháp luật để tạo điều kiện thuận lợi cho khách hàng tiếp cận tín dụng ngân hàng, qua đó tích cực hỗ trợ doanh nghiệp, người dân phục hồi sản xuất, kinh doanh, bảo đảm an toàn hoạt động của các TCTD…

Việc điều hành chính sách tiền tệ của NHNN trong thời gian qua được đánh giá là chắc chắn, chủ động, linh hoạt, hiệu quả, phối hợp đồng bộ, chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác nhằm kiểm soát lạm phát theo mục tiêu, góp phần ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế hợp lý.

(*) TS. Trần Việt Dũng - Ths. Nguyễn Nhật Minh, Viện NCKH Ngân hàng, Học viện Ngân hàng