Nhiều doanh nghiệp BĐS phát hành trái phiếu lãi suất 14%

Theo dữ liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX) trong tháng 6/2023, có 13 đợt phát hành trái phiếu doanh nghiệp riêng lẻ được ghi nhận, với tổng giá trị 8.170 tỷ đồng. Trong đó, bất động sản (BĐS) là nhóm ngành có khối lượng phát hành lớn nhất với tổng giá trị 3.880 tỷ đồng (chiếm 47,5%).

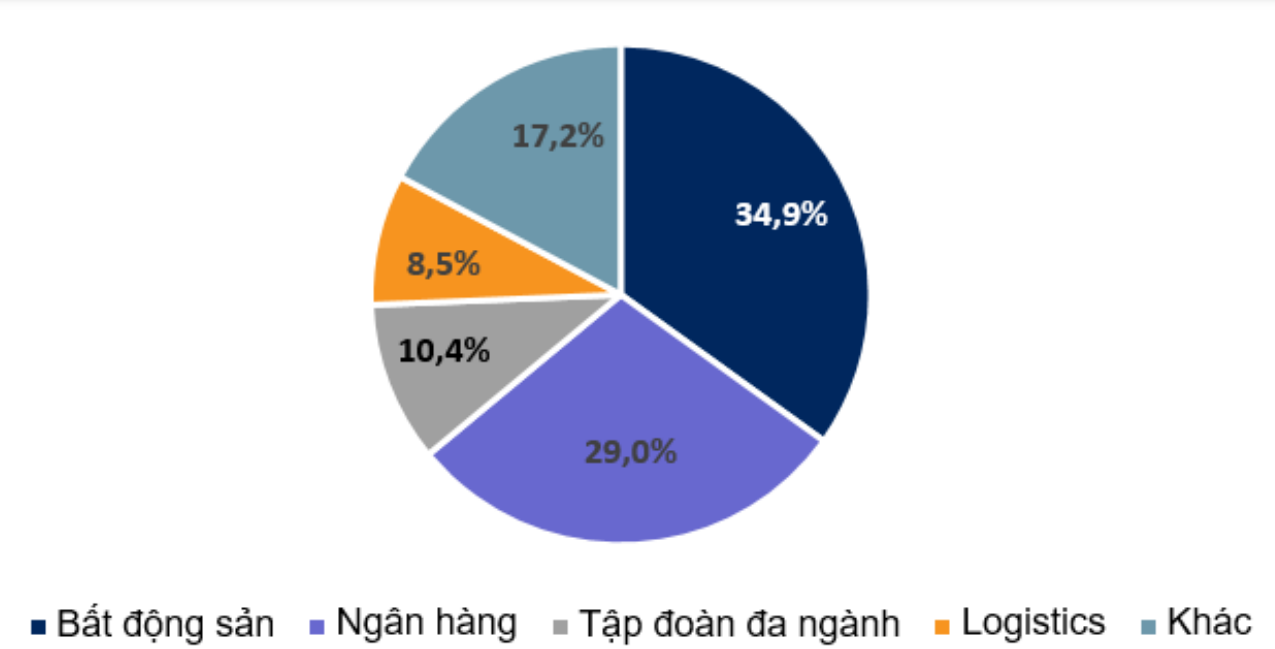

Tính chung cả quý II/2023, BĐS cũng là nhóm ngành có tỷ trọng phát hành trái phiếu doanh nghiệp lớn nhất, chiếm hơn 34,9% trong tổng giá trị phát hành của cả quý là 19.280 tỷ đồng.

Cơ cấu trái phiếu doanh nghiệp phát hành theo nhóm ngành trong quý 2/2023 - Nguôn: HNX, VNDirect

Trong số các doanh nghiệp có giá trị phát hành lớn nhất quý II/2023, xuất hiện một số doanh nghiệp nhóm BĐS huy động hàng nghìn tỷ đồng với mức lãi suất cao nhất thị trường, lên tới 14%/năm hoặc tiệm cận 14%.

Cụ thể, trong tháng 6/2023, Công ty TNHH Phát triển kinh doanh xây dựng 3 (XD3C) đã phát hành thành công lô trái phiếu trị giá 2.250 tỷ đồng, với lãi suất 14%/năm, kỳ hạn 60 tháng. Công ty CP Vinam Land cũng huy động thành công 1.500 tỷ đồng trái phiếu với lãi suất 14%/năm, kỳ hạn 72 tháng. Công ty CP Đầu tư phát triển BĐS TMT phát hành 2.015 tỷ đồng trái phiếu, với lãi suất 13,75%, kỳ hạn 84 tháng.

Tương tự, hồi giữa tháng 4/2023, Công ty CP North Star Holdings đã phát hành lô trái phiếu trị giá 671 tỷ đồng, kỳ hạn 16 tháng với lãi suất 14%.

Trước đó, Công ty CP Đầu tư Kinh doanh và Phát triển Đô thị Ngôi sao Phương Nam phát hành 46.950 trái phiếu huy động gần 4.695 tỷ đồng vào ngày 16/3/2023. Lô trái phiếu có kỳ hạn 18 tháng với lãi suất kết hợp giữa cố định 13%/năm và thả nổi. Cùng mức lãi suất 13%/năm, trong tháng 3/2023, Công ty CP Đầu tư và Kinh doanh Nam An đã huy động 4.700 tỷ đồng trái phiếu với kỳ hạn 18 tháng.

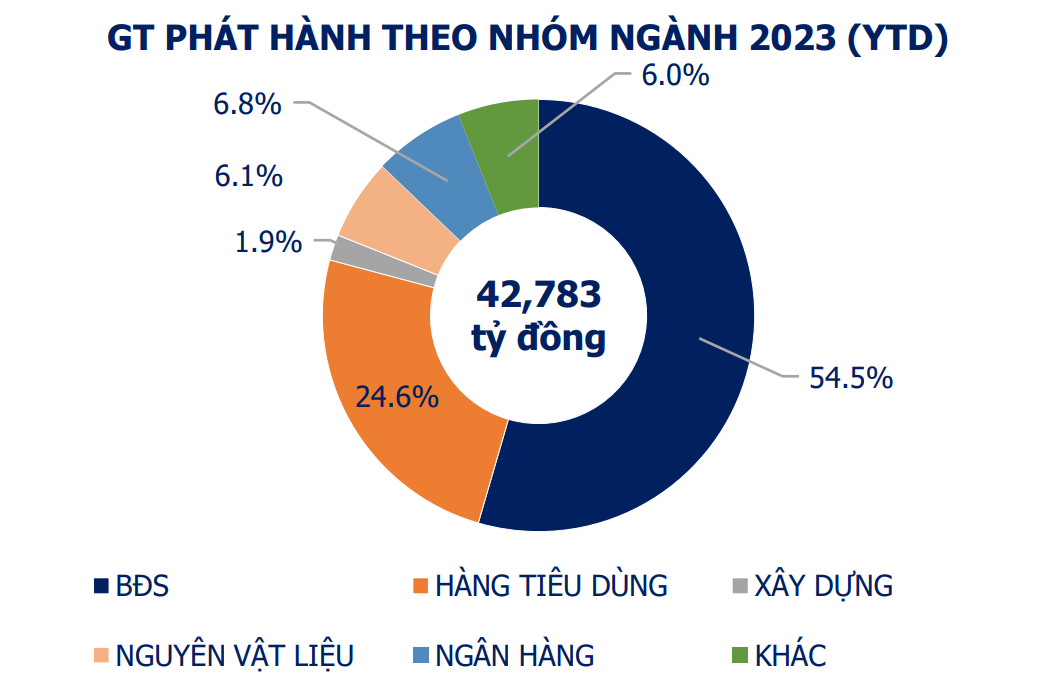

Giá trị trái phiếu phát hành theo nhóm ngành 6 tháng đầu năm 2023 - Nguồn: VBMA

Lý giải về thực tế các doanh nghiệp BĐS thời gian qua huy động trái phiếu với lãi suất cao hơn so với những ngành khác, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, Tổng Giám đốc FiinRatings cho rằng, lãi suất trái phiếu doanh nghiệp được xác định dựa trên mức độ rủi ro, hay nói cách khác là chất lượng tín dụng của tổ chức phát hành và của lô trái phiếu đó.

Mặc dù lãi suất huy động tiền gửi kỳ hạn 12 tháng (thông thường được dùng làm lãi suất cơ sở tham chiếu cộng với phần bù rủi ro) nhưng các yếu tố liên quan khác như rủi ro của ngành BĐS vẫn ở mức cao và cả các yếu tố cụ thể của tổ chức phát hành và điều khoản điều kiện của lô trái phiếu đó.

“Nếu đối chiếu với kết quả xếp hạng tín nhiệm nhiều doanh nghiệp BĐS của chúng tôi, mức xếp hạng bình quân của ngành đang ở mức BB (tức là năng lực đáp ứng nghĩa vụ nợ ở mức trung bình) thì về cơ bản mức lãi suất đó cũng phản ánh mức rủi ro của ngành hiện nay”, ông Thuân nói.

Ngoài ra, theo ông Thuân, mức lãi suất cao đối với trái phiếu BĐS trong thời gian qua không chỉ là các lô phát hành mới, mà cả các lô trái phiếu được tổ chức phát hành và nhà đầu tư trái phiếu thương thảo để tái cơ cấu với việc kéo dài kỳ hạn thông thường là 2 năm theo quy định của Nghị định 08.

“Mức lãi suất mới thường cao hơn 0,5% đến 1% nhằm phản ánh những yếu tố rủi ro mới mà nhà đầu tư gặp phải do kỳ hạn kéo dài hơn. Và thực tế, các doanh nghiệp đó đang gặp những khó khăn nhất định về quá trình triển khai dự án, một số là thủ tục pháp lý và vấn đề mất cân đối giữa dòng tiền thu về trả nợ và áp lực nợ đáo hạn không chỉ đến từ trái phiếu mà cả nợ vay ngân hàng”, ông Thuân cho biết thêm.

Thông tin về nhà phát hành trái phiếu vẫn còn nhiều trường hợp “mù tịt”

Dữ liệu các doanh nghiệp phát hành trái phiếu thời gian qua cho thấy, hầu hết các doanh nghiệp BĐS huy động trái phiếu với lãi suất cao đều là những doanh nghiệp không niêm yết trên thị trường chứng khoán và có ít thông tin trên thị trường.

Trước đó, thời điểm năm 2021 – đầu năm 2022 khi thị trường trái phiếu doanh nghiệp bùng nổ, hàng loạt doanh nghiệp BĐS đã phát hành trái phiếu để huy động vốn. Tuy nhiên, thông tin về các doanh nghiệp này rất hạn chế, thậm chí ngay cả khi đã phát hành thành công các lô trái phiếu, các doanh nghiệp này hầu như cũng không công bố thông tin định kỳ về tình hình tài chính, tình hình thanh toán gốc lãi, tình hình sử dụng vốn,… cũng như các thông tin bất thường liên quan đến trái phiếu đã phát hành trên HNX.

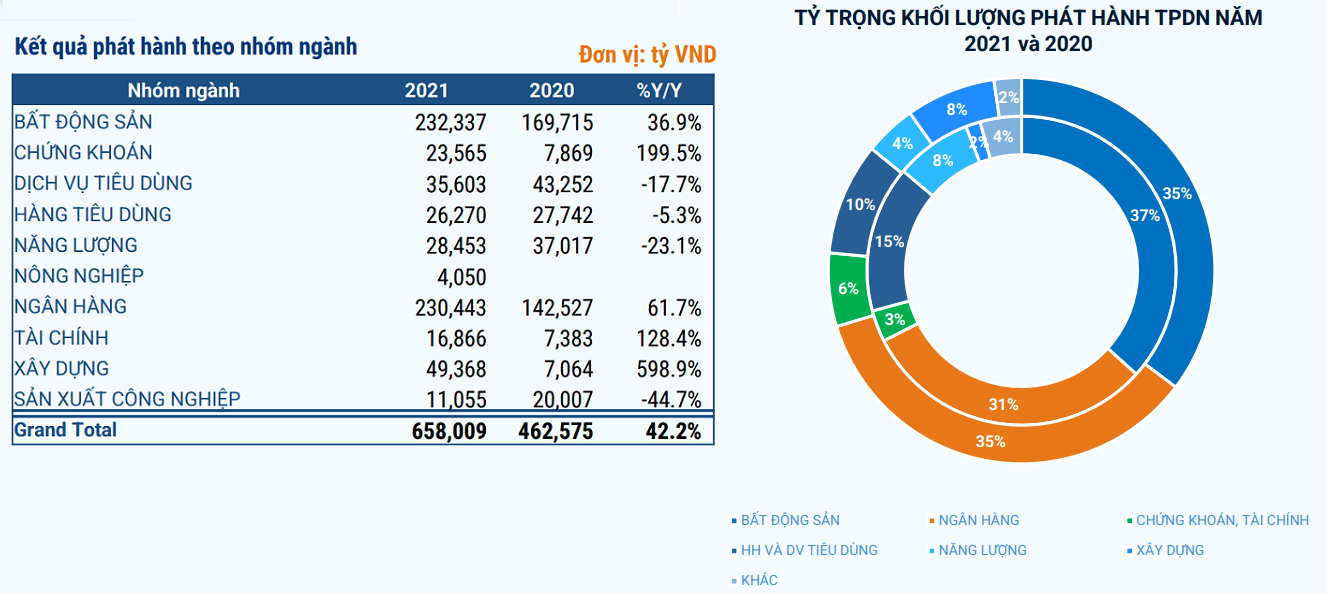

Theo báo cáo thị trường trái phiếu năm 2021 của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong năm 2021, BĐS là nhóm có tỷ trọng khối lượng phát hành trái phiếu lớn nhất, chiếm 35%, tương đương 232.337 tỷ đồng.

Nguồn: VBMA

Trong tổng số 243 doanh nghiệp phát hành mới, có tới 131 doanh nghiệp là doanh nghiệp BĐS và xây dựng, tăng gấp đôi so với năm 2020. Có những doanh nghiệp phát hành lần đầu với khối lượng lớn, chủ yếu là nhóm BĐS nhà ở. Điển hình gồm: Các công ty thuộc nhóm Masterise Group huy động khoảng 15.500 tỷ đồng vốn đầu tư dự án Khu đô thị Sài Gòn Bình An.

Cụ thể, Công ty CP Hoàng Phú Vương phát hành lô trái phiếu trị giá 4.670 tỷ đồng với lãi suất 12,9%/năm. Công ty CP Hoa Phú Thịnh phát hành lô trái phiếu với tổng giá trị 3.130 tỷ đồng cùng với lãi suất 12,9%/năm. Công ty CP Osaka Garden cũng huy động thành công 3.400 tỷ đồng từ phát hành lô trái phiếu với lãi suất 12,15%/năm. Cả 3 lô trái phiếu của 3 doanh nghiệp trên đều được phát hành vào tháng 7/2021. Ngoài ra, đến tháng 10 cùng năm, Osaka Garden đã phát hành thêm một lô trái phiếu với trị giá 4.300 tỷ đồng, lãi suất 10,32%/năm.

Cũng trong tháng 7/2021, một doanh nghiệp khác thuộc nhóm Masterise là Công ty TNHH Kinh doanh Bất động sản Dream City Villas (tên cũ là Công ty TNHH kinh doanh bất động sản Tân Liên Phát Sài Gòn) đã huy động 3 lô trái phiếu với tổng giá trị 7.200 tỷ đồng, kỳ hạn 1 năm, lãi suất 8%/năm.

Hay một nhóm doanh nghiệp khác là Công ty CP Đầu tư Sun Valley, Công ty CP Bách Hưng Vương, Công ty CP Wealth Power đã lần lượt phát hành các lô trái phiếu trị giá 3.560 tỷ đồng, 2.980 tỷ đồng và 2.880 với lãi suất khoảng 10%/năm. Công ty CP Đầu tư và xây dựng Vạn Trường Phát thậm chí còn phát hành 5 lô trái phiếu với tổng giá trị 10.000 tỷ đồng để đầu tư Khu đô thị Việt Phát…

Với việc phát hành hàng nghìn tỷ đồng trái phiếu, các công ty trên đều nằm trong top các doanh nghiệp BĐS có lượng phát hành trái phiếu lớn nhất năm 2021.

Sang đến năm 2022, mặc dù lượng trái phiếu BĐS sụt giảm mạnh nhưng vẫn ghi nhận những doanh nghiệp BĐS phát hành lần đầu với khối lượng phát hành hàng nghìn tỷ đồng. Điển hình, hồi tháng 3/2022, có thêm 3 doanh nghiệp liên quan đến dự án Khu đô thị Sài Gòn Bình An là Công ty CP WorldWide Capital, Công ty CP Air Link và Công ty CP Xây dựng Kiến Hưng Thịnh huy động thành công 10.830 tỷ đồng thông qua 6 lô trái phiếu. Các lô trái phiếu này đều có lãi suất là 8,2%/năm, kỳ hạn 18 tháng và sẽ đáo hạn vào ngày 30/9/2023.

Dù huy động lượng trái phiếu "khủng" nhưng đến thời điểm hiện tại, trong số hàng nghìn tin công bố định kỳ và bất thường đã đăng trên HNX, không có bất kì thông tin gì về kết quả kinh doanh, tình hình thanh toán gốc lãi, báo cáo tình hình sử dụng vốn của các doanh nghiệp trên.

Một số công ty như: Osaka Garden, Bách Hoa Vương, Wealth Power, Dream City Villas dù đã tất toán các lô trái phiếu nhưng các thông tin tất toán vẫn chưa được công bố trên HNX.

Thời gian qua, Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành nhiều quyết định về việc xử phạt vi phạm hành chính đối với các doanh nghiệp không công bố thông tin về tình hình tài chính, tình hình sử dụng nguồn vốn từ phát hành trái phiếu, tình hình thanh toán lãi, gốc trái phiếu,…

Gần đây nhất, một loạt doanh nghiệp như: Công ty TNHH Đầu tư Kinh doanh và Phát triển Thương mại Địa Ốc Xanh, Công ty CP Tập đoàn Trường Hải, Công ty CP Tập đoàn Trường Thịnh, Công ty CP Decotra, Công ty CP Kết cấu thép ATAD Đồng Nai, Công ty CP Điện mặt trời VKT - Hòa An,… đã bị UBCKNN xử phạt về các vi phạm trên.

Ông Nguyễn Quang Thuân cho biết, có rất nhiều trường hợp thông tin về nhà phát hành trái phiếu gần như “mù tịt”. Trên thị trường trái phiếu mấy năm trước, khi phát hành chỉ chủ yếu có các thông tin mang nặng tính quảng cáo trái phiếu của các đơn vị và cá nhân đi bán hàng. Điều này phản ánh chất lượng không rõ ràng của trái phiếu doanh nghiệp.

Theo ông Thuân, các thông tin kê khai hiện nay chủ yếu nhằm mục đích tuân thủ theo các hạng mục chuẩn của quy định hiện hành, trong khi đó lại thiếu các thông tin đánh giá về năng lực trả nợ của tổ chức phát hành. Nhà đầu tư sở hữu trái phiếu cần có những thông tin về khả năng trả gốc và lãi, không chỉ dựa vào dữ liệu quá khứ mà quan trọng nhất là phải có dự báo dòng tiền, thay vì các chỉ số từ báo cáo tài chính.

“Việc minh bạch thông tin là cơ sở quan trọng để khôi phục niềm tin và nguyên tắc tự chịu trách nhiệm của nhà đầu tư khi họ quyết định mua trái phiếu”, ông Thuân nói và kỳ vọng việc ra mắt hệ thống đăng ký và lưu ký trái phiếu trên HNX vào ngày 19/7/2023 sẽ là bước tiến lớn cho việc minh bạch thị trường này và góp phần giải quyết vấn đề minh bạch thông tin, nhất là các trái phiếu được sở hữu bởi nhiều nhà đầu tư cá nhân.